2013(平成25)年に「高年齢者雇用安定法」が改正され、多くの会社で「60歳」としていた定年の年齢を、2025(令和7)年4月までに廃止もしくは65歳まで引き上げ、または継続雇用制度の導入のいずれかを行うことが義務化されました。

さらに、2021(令和3)の改正では、70歳までの就業機会の確保を事業主への努力義務としました。

ここで気になるのが、税金の収め方。

年末調整により確定申告が不要だった会社員も、老齢年金を受け取るようになったら、確定申告が必要かどうかを自分で判断しなければならなくなるからです。

今回は、(1)そもそも年金に税金はかかるのか?(2)年金から源泉徴収されている場合も確定申告は必要か?(3)「確定申告不要制度」の対象となるの人の要件は?、についてまとめてみます。

(1)そもそも年金に税金はかかるのか?

老齢年金は課税対象

日本では、全ての国民が何らかの公的年金(国民年金や厚生年金)に加入する国民皆年金制度となっているので、受給要件に該当すると年金が支給されます。

公的年金から支給される年金には3種類あり、それぞれの受給要件は以下のとおりです。

| 種類 | 受給要件 |

| 老齢年金 | 原則、65歳以上の被保険者 |

| 障害年金 | 病気やけがにより障害認定を受けた被保険者 |

| 遺族年金 | 生計を維持していた被保険者が死亡した一定の遺族 |

このうち老齢年金は、所得税法上で課税対象となる雑所得に分類されます。なお、障害年金と遺族年金は非課税の扱いです。

課税対象となる老齢年金は、老齢基礎年金や老齢厚生年金の公的年金だけでなく、企業年金である確定給付年金(DB)や確定拠出年金(企業型DCやiDeCo)なども所得税法上「雑所得」に分類されているので課税対象です。

なお、老齢年金受給者であっても確定申告の対象となるのは、その受給者の「年齢」と「年金額」によって違いがあります。

「65歳未満」の老齢年金受給者は、1年間に受け取る年金額が「108万円超」になると、「65歳以上」の場合は「158万円超」になると、年金から税金が源泉徴収されます。

確定申告が必要となる老齢年金の受給者

・65歳未満 … 年金が年額108万円超(108万円=公的年金控除60万円+基礎控除48万円)

・65歳以上 … 年金が年額158万円超(108万円=公的年金控除60万円+基礎控除48万円)

(2)源泉徴収されていている年金でも確定申告は必要か?

年金受給者で年金から源泉徴収がされていない場合や、年金から税金が源泉徴収されている場合も確定申告の必要はありません。

しかし、確定申告を行えば生命保険控除、医療費控除、セルフメディケーション控除等を受けられる場合は、所得税等の還付が受けられ払った税金の一部が戻る場合があります。

なお、「還付がない」「希望しない」場合であれば、申告する必要はありません。

年金から源泉徴収されている人は「必ず確定申告しなければならない」わけではありませんが、確定申告することで適用される控除も多くあります。控除があると、税金の還付が受けられることになりまる。

(3)「確定申告不要制度」の対象となるの人の要件は?

「年金」と「給料」の両方もらっている人は、原則として確定申告が必要

働きながら年金をもらっている人は、原則確定申告が必要です。

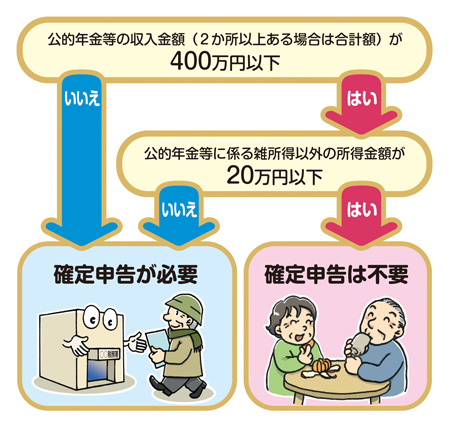

具体的には、受け取っている公的年金等の合額が400万円を超えている場合で、かつ給料や配当金など他の所得が年間20万円を超えている場合においては、確定申告が必要となります。

一方、以下の2つの要件に該当する人は、確定申告不要制度を利用することで確定申告をしなくても良い場合があります。

確定申告不要制度の対象となる人

1. 公的年金等の総額が年間400万円以下であり、かつ、その全部が源泉徴収の対象

2. 公的年金等に係る雑所得以外で、仕事や配当金などから得られる所得が年間20万円以下

確定申告不要制度は、日本年金機構より送られてくる「扶養親族等申告書」を年金事務所に提出していれば適用されます。

保険会社と契約した個人年金は「公的年金等に係る雑所得以外」に該当します。

また、複数の公的年金等をもらっている人は、それぞれを合計した金額に応じて申告の義務が判断されるので注意⚠️が必要です。

○ 「公的年金等」に含まれる「公的年金」と「公的年金以外」のもの

| 公的年金に含まれるもの | 公的年金以外のもの |

|---|---|

| 老齢年金(国民年金、厚生年金など) | 個人年金(生命保険などから受けとる年金) |

| 企業年金(厚生年金基金) | |

| 個人型確定拠出年金(iDeCo) 企業型確定拠出年金(企業型DC) | |

| 国民年金基金 | |

| 恩給 など |

公的年金等に係る雑所得以外には、「生命保険会社などから支給される個人年金」、「給与所得」、「生命保険の満期返戻金」などが含まれます。

確定申告不要制度の注意点⚠️

確定申告不要制度に該当する人は、確定申告をしなくても「扶養親族等申告書」を提出していれば、基礎控除、社会保険料控除、配偶者控除、扶養控除、障害者控除などが控除された税金に計算されています。

しかし、言い換えれば「それ以外」の控除は適用されません。

「それ以外」の控除には、次のものがあります。これらの控除を受けるには年末調整を行う必要があります。

| 控除の名前 | 概要 |

| 住宅ローン控除 | 個人が、住宅ローンなどを利用してマイホームの新築、または増改築等を行った場合 |

| 医療費控除 | 年間の医療費が10万円を超える場合 |

| セルフメディケーション控除 | 対象となるの市販薬(OTC医薬品)の代金が12,000円を超える場合 |

| 生命保険料控除 | 生命保険や医療保険などの保険料を支払っている場合 |

| ふるさと納税 (寄付金控除) | 2千円を超えるふるさと納税をして「ワンストップ特例制度」を利用していない場合 |

| 雑損控除 (繰越控除) | 災害によって住宅家財等の資産(生活用資産)に損害を受けた場合や、上場株式を売却して損をした場合 なお、控除額の全てを控除しきれなかった場合には、翌年以降、最大3年間まで繰し越せる |

雑損控除の注意⚠️

繰越控除を3年間繰越すためには、たとえ繰越控除を使わない年であっても、その3年間は毎年確定申告する必要があります。

まとめ

会社員だった人や年金をもらいながら働いている人は、確定申告をする必要があるかどうかの判断を自分でする必要があります。

確定申告が必要となるのは、「年金が年108万円もしくは158万円超」か「確定申告不要制度」に該当しない人になります。

○ 確定申告が必要となる人

・65歳未満 … 公的年金が年間108万円超

・65歳以上 … 公的年金が年間158万円超

で、かつ確定申告不要制度に該当しない人

※ 確定申告不要制度を利用できない人

・公的年金等の額が年間400万円超

もしくは、

・他の所得が20万円超の人

自身は確定申告が必要がどうかを毎年判断するのは簡単ではありません。

確定申告不要制度は確定申告の負担を軽減してくれます。また、各種控除を正しく理解していれば還付を受けることも可能となります。

コメント